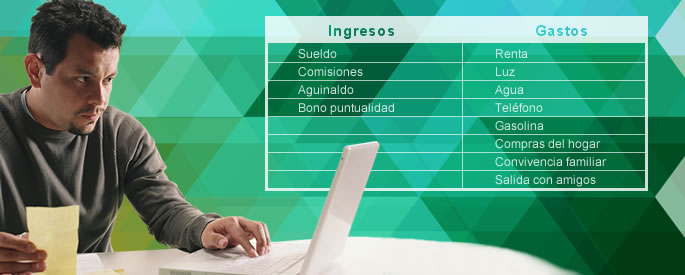

Hace poco veía un programa en la televisión donde concursantes tenían que adivinar qué habían contestado 100 personas a la pregunta «¿Cuál es el principal gasto en el hogar?«, siendo la segunda respuesta más común «En Gasolina«. Y no es para sorprenderse: Distancias cada vez mayores, tránsito cada día más pesado por un parque vehicular en crecimiento, ritmo de vida vertiginoso, los combustibles en continuo aumento… Sin importar la ciudad en que uno viva, los puntos anteriores son ya una constante a lo largo y ancho del país.

Sin embargo estos factores no tienen por qué ser el pretexto para gastar tanto en gasolina, siendo incluso posible reducir su consumo siguiendo algunas buenas prácticas.

1) Conoce a tu auto

Si quieres reducir tu gasto en gasolina, es necesario que conozcas a tu automóvil. ¿Sabes cuál es la capacidad del tanque de gasolina? ¿Cuál es su consumo en ciudad y en carretera? ¿Cuál debe ser la presión de las llantas? ¿Cada cuánto se recomienda meterlo a servicio? Si desconoces las respuestas puedes encontrarlas en el manual del propietario, en la agencia, con tu mecánico de confianza o en Internet (preferentemente en la página web del fabricante)

2) Al cargar gasolina, llena el tanque

Aunque más de uno piense que con su salario llenar el tanque es imposible, los diversos beneficios que puedes llegar a obtener justifican con creces el esfuerzo para lograrlo:

- Evitas la pérdida de gasolina por evaporación. Como los autos sólo pueden aprovechar la gasolina del tanque en estado líquido, el que ésta se evapore conlleva una disminución en su rendimiento. Y mientras mayor sea el espacio libre en el tanque de gasolina, más gasolina se evaporará.

- Evitas que te roben gasolina, ya que conociendo la capacidad total de tu tanque, puedes estimar cuántos litros faltan para llenarlo, con lo cual podrías exigir los «litros completos» si fuera necesario.

- Es más sencillo dar seguimiento al consumo de gasolina de tu auto, ya que entre carga y carga puedes saber de forma muy precisa cuántos litros consumiste, y con ayuda del odómetro, cuántos kilómetros recorriste. (Nota: este dato será más preciso si pides te surtan el combustible con la velocidad más baja del dispensador).

La PROFECO pone a tu disposición una herramienta gratuita para calcular cuánto cuesta llenar el tanque de gasolina de tu automóvil, lo cual te ayuda tanto a la elaboración de tu presupuesto, como para evaluar los diferentes modelos que estés comparando al pretender comprar o cambiar de auto.

3) Cargar solicitando la cantidad en litros que requieres

Más allá de si son ciertas o no las cadenas que circulan por correo y en redes sociales respecto a que la carga en litros siempre es correcta porque es lo que mide la PROFECO, lo cierto es que, como veíamos anteriormente, al cargar en base a litros puedes evaluar que te hayan surtido correctamente. Por tanto, si tu tanque es de 50 litros y se encontrara a la mitad, no pidas tanque lleno o el equivalente en pesos, sino que te surtan 25 litros.

4) Carga antes de llegar a la reserva

Esto evitará que las impurezas existentes en la gasolina y que se van depositando en el fondo del depósito sean absorbidas por la bomba, tapando ductos o a la bomba de gasolina en sí con la consiguiente pérdida de potencia y rendimiento.

5) Mantén los servicios de mantenimiento de tu auto al día

Aunque tu percepción sea que tu automóvil está funcionando correctamente (arranca a la primera, acelera bien, no hay jaloneos), si el aceite ha perdido viscosidad, o si tiene una ligera variación en sus tiempos, o incluso si sus llantas están más bajas de lo debido, tu vehículo consume más gasolina. Procura llevar a cabo los mantenimientos únicamente en talleres de confianza.

6) Has tuyos los hábitos del buen conductor

- Evita los arrancones y acelerones, pero también el conducir a una velocidad excesivamente baja;

- Si estás por subir una pendiente, procura acelerar antes de tomar la subida y no mientras estás subiendo;

- Camina cuando requieras ir a distancias cortas;

- En lo posible utiliza las rondas (compartir el auto con otros compañeros de trabajo o coordinarte con otras mamás y papás en las actividades de los niños para que de forma alternada lleven a todos los niños en un solo auto);

- Usa el transporte público si vas a algún lugar donde sabes que tendrás problemas de estacionamiento (el centro de la ciudad, por ejemplo).

7) Consulta periódicamente el Programa de Verificación de Gasolineras de la PROFECO

En el portal del programa (puedes accederlo a través de esta liga), dentro de la opción Quién es quién en los combustibles, se tiene el acceso gratuito al Reporte semanal de verificación a gasolineras de toda la República Mexicana, donde puedes consultar el estatus de cualquier gasolinera donde pienses cargar combustible.

¡Éxito!