Supongamos que quieres comprar una pantalla plana y has visto el modelo que buscas en diferentes tiendas. Para decidir dónde comprarla, una buena opción es comparar su precio en cada una de ellas, ¿cierto? De esta manera tienes un punto común de comparación que te permite tomar una decisión objetiva. Esto no ocurre con el financiamiento. En algunos lugares éste se publicita con tasas de interés mensuales (como en las tarjetas de crédito), en otros lo que se menciona es el monto a pagar (como en los pagos chiquitos), en otros más la tasa de interés que manejan es anual (como en los créditos automotrices), y en otros más lo que se indica es la cantidad a pagar por cada $1000 prestados (como los préstamos bancarios personales). Con tantas formas tan distintas de expresar el costo del financiamiento, ¿es posible realizar alguna comparación semejante al de la pantalla del ejemplo inicial, la cual nos permita tomar una decisión objetiva? La respuesta es sí, a través del Costo Anual Total.

Precisamente buscando cómo ofrecer a los consumidores una medida estándar y objetiva que permitiera comparar el costo del financiamiento entre las diferentes opciones existentes en comercios, bancos y entidades financieras en general, el Banco de México definió en 2007 el Costo Anual Total (CAT) el cual incorpora el total de costos y gastos que incluye el financiamiento y es expresado en un porcentaje anualizado, es decir, que sin importar el plazo del crédito, el porcentaje siempre será sobre el año completo. De esta manera se tiene un criterio único y universal que permite comparar manzanas con manzanas.

¿Qué incluyen los costos y gastos del financiamiento? Entre otros factores, los Intereses, Comisiones, Primas de seguros, Descuentos y bonificaciones (reducen el costo), así como la diferencia entre el precio de contado y el precio a crédito del producto que deseamos adquirir. Es importante subrayar que no considera los impuestos (IVA) generados por los costos de financiamiento.

En resumen,

El CAT no es más que lo que te cuesta que el banco o comercio te financie la compra de un bien o el pago de un servicio, por lo que entre más bajo sea el CAT, más barato te saldrá el financiamiento.

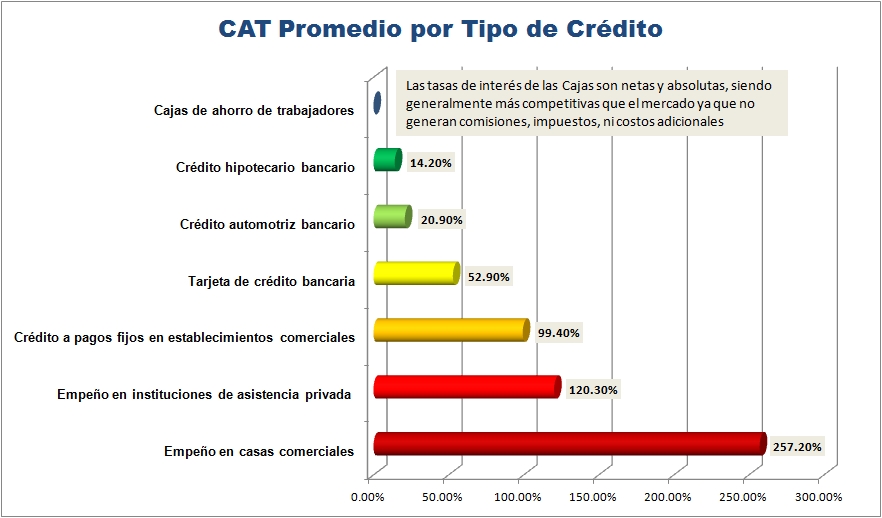

En la siguiente gráfica (clic para agrandar) se muestra, a manera de ejemplo, el CAT promedio que se maneja en diferentes tipos de financiamiento, con lo cual podemos corroborar que a través de esta herramienta la comparación entre las diferentes opciones es sencilla y directa:

Ahora bien, al igual que al adquirir la pantalla no sólo te fijas en el precio sino en otros factores como la garantía o la posibilidad del servicio técnico ¿En qué más debes fijarte para escoger la mejor opción de crédito para tu caso en particular?

- el monto de los pagos, de manera que confirmes que te alcanzará para cubrirlos;

- cada cuándo se hacen los pagos, de manera que se acomoden a la periodicidad con que recibes tu sueldo;

- el plazo que dura el crédito, ya que entre mayor sea el plazo se incrementa el riesgo de que algún imponderable dañe tu capacidad de pago.

Para concluir, ten presente al momento de estar solicitando información que la Ley para la Transparencia y el Ordenamiento de los Servicios Financieros establece que cualquier entidad que otorgue crédito (banco, tienda comercial y casas de empeño entre otros) está obligada a:

- Publicar el CAT de los créditos que otorga,

- No exigir el pago adelantado de los intereses del crédito,

- Expresar en porcentajes anuales las tasas de interés ordinaria y moratoria,

- Aceptar el pago anticipado del crédito (pagando así el cliente menos intereses),

- Permitir transferir la deuda a otra entidad que ofrezca un menor CAT o mejores condiciones para el cliente.

¡Éxito!